The Glide Path / Asset Allocation and the merits of gradual accumulation

Данни към г.

Конкретната Целева структура на инвестициите (Glide Path) определя разпределението

Целевата структура на инвестициите (Glide Path) определя комбинацията от разпределение на активите в портфолиото на Подфонда Цикъл на живот, като отчита, във всеки момент от време, само годините, оставащи до определената целева дата на Подфонда, избрана от инвеститорите за постигане на техните инвестиционни цели, независимо от техния апетит за риск. Не се извършва профилиране на риска. По същество се управляват само двата подпортфейла, Портфейл Акции и Портфейл Фиксиран доход, както и относителното разпределение между тях, както е определено от Целевата структура на инвестициите (Glide path). Освен това по всяко време се използва динамичен подход при избора на фондове, ETF и ценни книжа.

Тази пътна карта (Glide Path) е валидна само към датата на създаването ѝ (03/2023); тя е представена само за илюстративни цели и по никакъв начин не е обвързваща за бъдещото управление на фондовете.

Размерът на всеки конкретен Подфонд не играе никаква роля при разпределението на портфейла и следователно на представянето на Подфонда. Този модел е разработен така, че да работи еднакво ефективно, независимо от НСА (мин. €100 000).

Разпределение на активите и предимствата на постепенното натрупване

- Инвестиционният процес на фондовете Цикъл на живот първоначално има за цел покачване стойността на капитала, понеже в началото доминиращо е разпределението към акции, а с течение на времето стремежът е към запазване на капитала, като доминиращо е разпределението към облигации или безрискови класове активи.

- Ефективното управление на риска се прилага с помощта на вътрешни модели.

- Примерът за фондовете Цикъл на живот се основава на промяна рисковите профили с течение на времето, нещо логично за остаряването. Концепцията е подходяща, както за натрупване на пенсионен капитал, така и за инвестиране на голяма сума за напред. Все пак, предимствата на постепенното натрупване могат да бъдат показани по-долу:

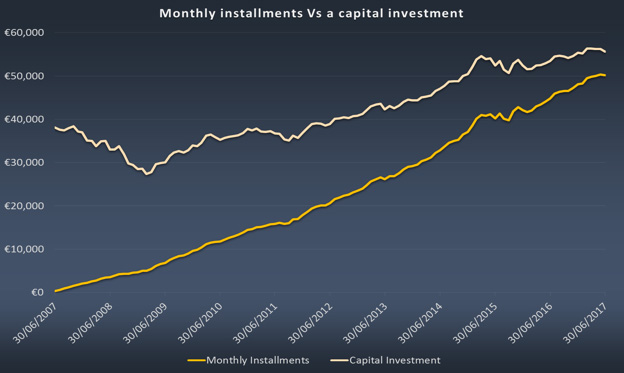

Разпределение на активите по Целевата структура на инвестициите (Glide Path), между 20 и 10 години до целевата дата. Месечна вноска от 300 евро срещу 38 100 евро капиталова инвестиция в същото разпределение, развиваща се с времето. Използваните действителни данни варират между юни 2007 г. и юни 2017 г.

Risks/ Benefits for the Investors

Данни към г.

Защо да инвестирате в (ЛФ) Фонд от фондове Цикъл на живот?

- Персонализирана, дългосрочна пенсионна и/или спестовна програма, която да се материализира по дисциплиниран начин без притеснения за инвеститорите, които могат да изберат подфонда с целева дата, който най-добре отговаря на техните инвестиционни цели, независимо от техния апетит към риск.

- Основният портфейл, а следователно и поетият инвестиционен риск, взима предвид жизнения етап на всеки инвеститор и се коригира плавно с течение на времето. Не е необходимо профилиране на риска.

- Фондовете Цикъл на живот работят съвършено със схеми за регулярно инвестиране, като се възползват максимално от инвестиционния принцип за усредняване на разходите в долари.

- Този дисциплинарен подход, чрез редовни инвестиции, елиминира предрасъдъците на „човешката психология“.

- Въпреки че се придържа към специфична Целевата структура на инвестициите (Glide Path), основното портфолио все още се управлява активно.

- Настройката на Фонда от фондовете предлага оптимална диверсификация и диференциране в портфейлите, както по отношение на разпределението на активите, така и по отношение на избора на фондове, осигурявайки ликвидността на компонентите на портфейла.

- В същото време минимизира риска от избор на „грешен“ мениджър на активи и/или „неправилна“ инвестиционна стратегия чрез опростен, последователен, стабилен и педантичен инвестиционен процес, способен да избере най-успешните стратегии, стилове и мениджъри на активи.

- Ниски общи разходи, целящи широка диверсификация и диференциация за продукти тип пенсионни/спестовни планове.

- Люксембургска регулаторна рамка на ПКИПЦК, пълна документация, информация и прозрачност на всяка стъпка, включително такси за търговия и такси за управление.

- Ежедневна преоценка.

Рискове, свързани с инвестиране в Подфонда

- Профилът риск/възвръщаемост на Подфонда, оценен по методологията на КИИ (Ключова информация за инвеститора), се оценява с 5 по скала от 1 – 7; това означава, че цената на дяловете му може да варира умерено в сравнение с класификациите от по-високи или по-ниски категории. Най-ниската категория не означава безрискова инвестиция.

- Профилът риск/печалба е сравнително точно отражение на риска, присъщ на фонда при минали пазарни и оперативни условия. Що се отнася до потенциални бъдещи извънредни събития, различни от тези, настъпили в миналото на Фонда, те не са обхванати от профила риск/печалба.

- Рисковите фактори, специфични за този подфонд, са предимно пазарен, лихвен, кредитен и валутен риск и, когато е приложимо, рискове, свързани с използването на финансови деривативи.

- Не се гарантира, че категорията риск и печалба ще остане непроменена и може да се измени с течение на времето. Няма гаранция, че целта за възвръщаемост на инвестициите ще бъде постигната.

- За повече подробности относно рисковете, свързани с инвестиции в Подфонда, моля, обърнете се към Проспекта на (ЛФ) Фонд от фондовете и съответния документ КИИ.

© 2025 Всички права запазени. Рейтинги на Morningstar към г.